この記事は、消費者金融の利用を検討している学生のために書きました。

「お金が足りない」と感じている学生さんは多いでしょう。

ちょっと無駄遣いをしただけでも、「学費や生活費が払えない!」と悲鳴をあげることもあるでしょう。

そんなときに役立つのが消費者金融ですが、初めて使うとなるとちょっと不安もありますよね。

そこでこの記事では学生にもおすすめの消費者金融を紹介するとともに、デメリットまで裏表なくすべて解説します!

すべて読んだ上で検討してみてください。

学生におすすめの消費者金融は?5社を比較

学生が消費者金融から借入するための3つの条件

審査の概要とチェックされるポイント

そもそも学生がお金を借りても良い?デメリットは?

オマケ:未成年の学生がお金を工面する方法

学費や生活費に困ったときは賢く消費者金融を使おう

学生におすすめの消費者金融は?5社を比較

- プロミス

- アイフル

- アコム

- SMBCモビット

- レイク

CMでもよく見かけるこれらの消費者金融ですが、5社ともすべて学生でもお金を借りられる企業です。

ここではそんな5大消費者金融をメリット別に比較・紹介していきたいと思います!

あなたの求めるメリットがある消費者金融を選んでみましょう。

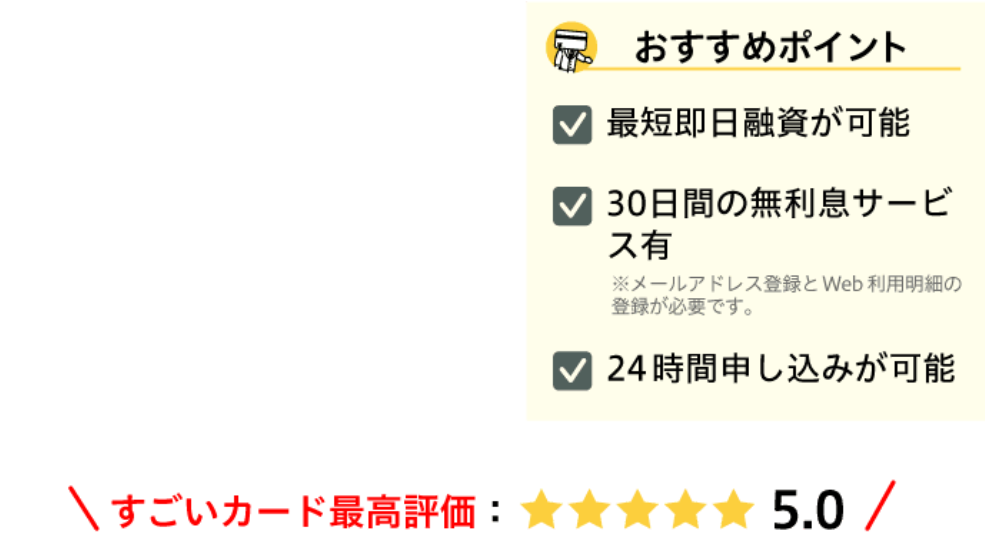

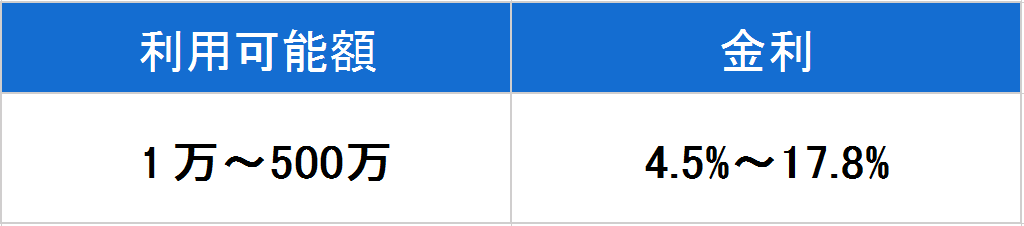

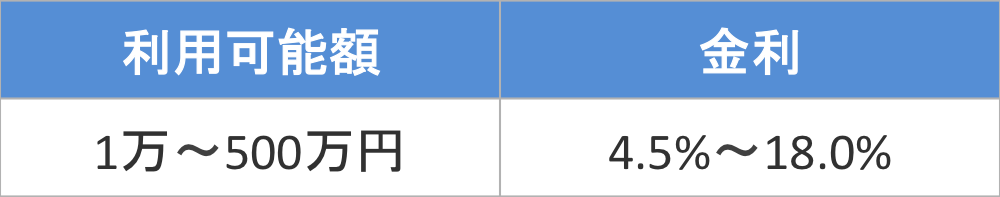

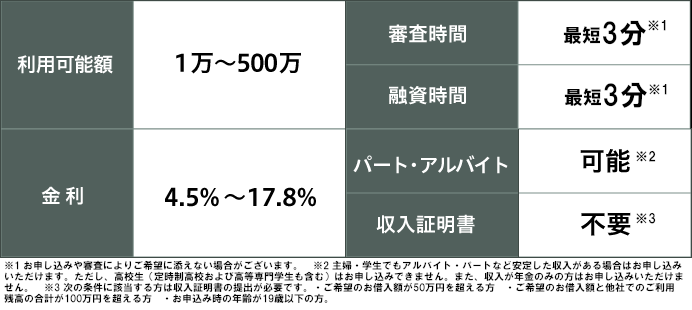

少しでも利息を減らしたい学生は「プロミス」

| 融資額 | 500万円まで |

|---|---|

| 金利 | 4.5~17.8%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

「プロミス」は5社の中で唯一、金利が17.8%と少しだけ低い設定になっています。

初回契約時はどこの消費者金融もほぼ間違いなく最大金利での契約になるため、少しでも利息を減らしたい学生さんにはプロミスがおすすめです。

また、他社でもおこなっている特典ではありますが、初回契約時には「30日間の無利息サービス」がついてくるのもお得なポイント!

しかも、無利息サービスの開始タイミングが他社は「契約日の翌日」に対し、プロミスでは「初回出金日の翌日」のため、サービス期間が無駄になりにくいのも大きなメリットでしょう。

プロミス

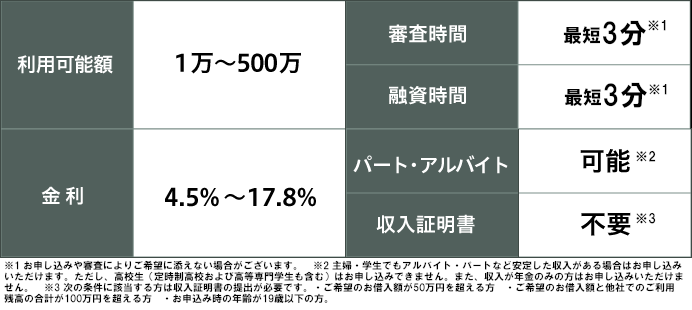

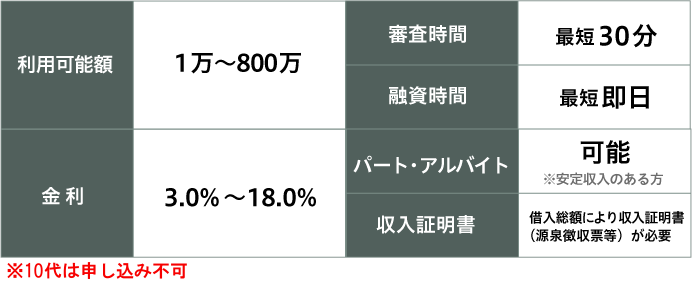

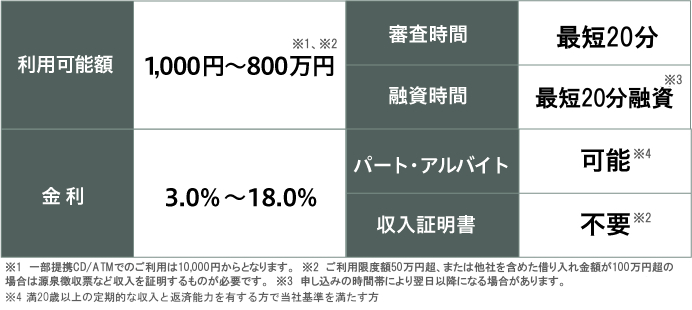

借りすぎの危険を感じる女子には「アイフル」

| 融資額 | 800万円まで |

|---|---|

| 金利 | 3.0~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

| 融資額 | 10万円まで |

|---|---|

| 金利 | 18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

「アイフル」では一般的なカードローンのほかに、女性専用のカードローンも用意されています。

その名も「SuLaLi」と言いますが、通常のカードローンと違い、融資限度額が10万円までとかなり少なめの設定。

そのため、「借りすぎてしまって返せなくなってしまった!!」といった危険な事態を防ぐことができます。

ついつい洋服などを衝動買いしてしまう学生さんには嬉しいポイントですね。

また、デザインもキャッシングカードとは思えないほどオシャレかつ、2種類のデザインが用意されているため、ぜひサイトで確認してみてください。

なお、アイフルにも通常カードローン、女性専用カードローンのどちらにもはじめての方には最大30日間の無利息サービスがついてきます。

アイフル

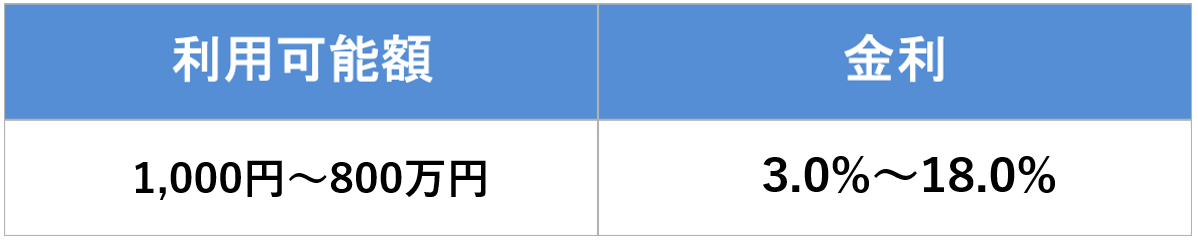

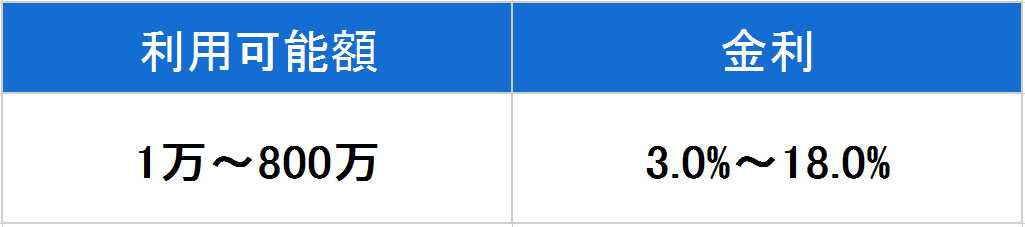

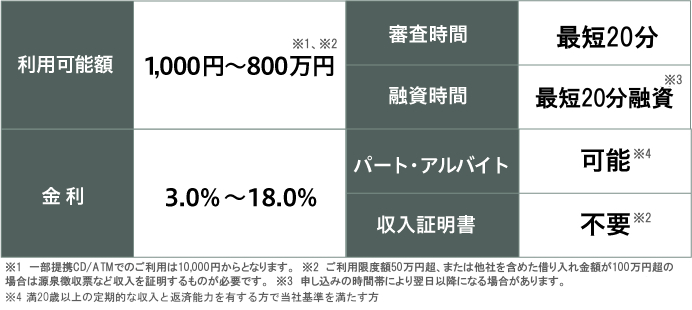

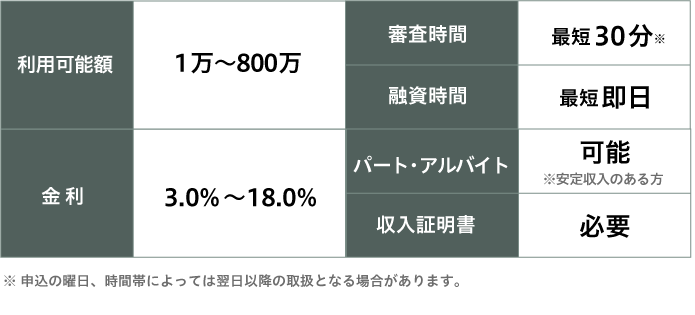

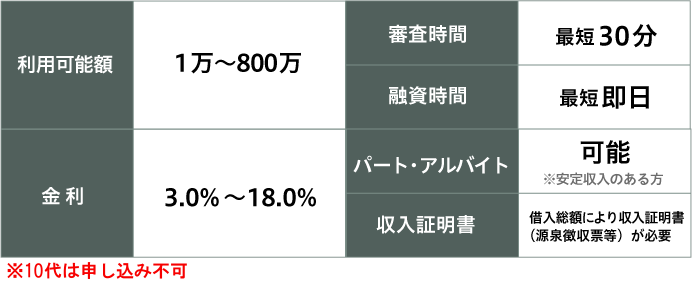

キャッシング初心者でも安心なのは「アコム」

| 融資額 | 800万円まで |

|---|---|

| 金利 | 3.0~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

「アコム」といえば「はじめてのアコム」というフレーズのCMで有名ですが、サービス内容がまさしくその通りといった感じの消費者金融です。

というのも、アコムでは公式アプリを配信していますが、そちらでは申し込み方から借り方、返済方法まですべての手順を動画で確認することができます。

そのため、「はじめて消費者金融を利用するから不安……」という学生さんでも使いこなせるでしょう。

アコム

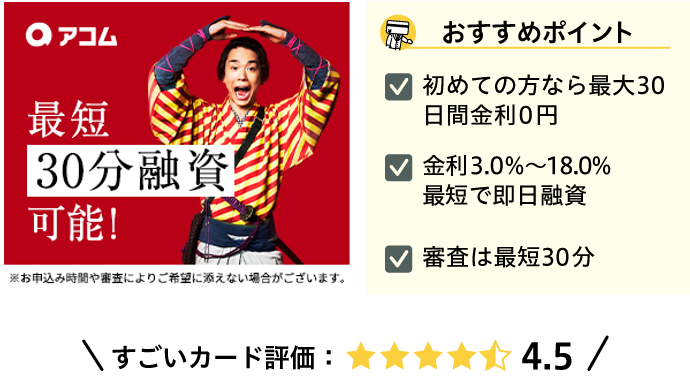

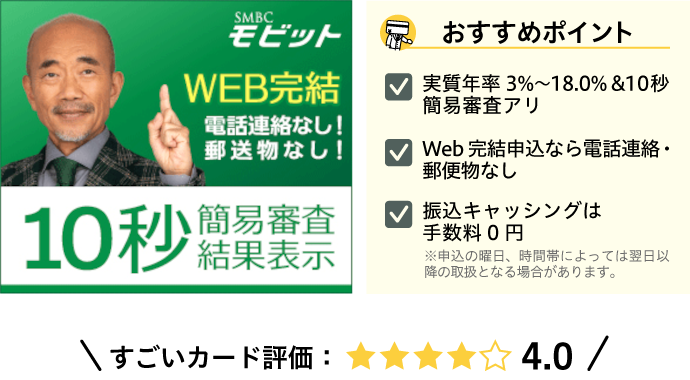

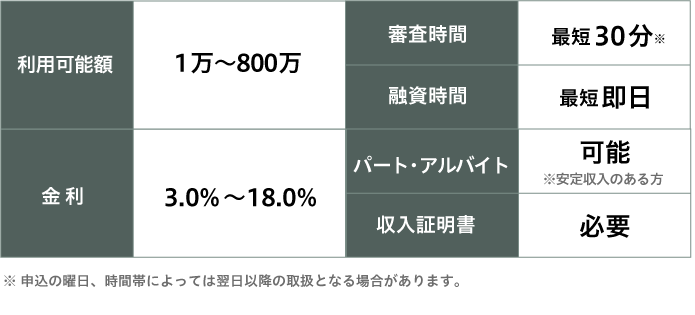

クレジットカード機能もほしい学生は「SMBCモビット」

| 融資額 | 800万円まで |

|---|---|

| 金利 | 3.0~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

「SMBCモビット」では、「カードローン+クレジットカード+Tポイント」といった3つの機能がセットになったカードがあります。

入会金や年会費も無料で作ることができるため、「丁度、新しくクレジットカードも持ちたかった」という学生さんにおすすめです。

カードのデザインも2種類ありますが、カードローンも利用できるとパッと見では分からないデザインのものもあります。

SMBCモビット

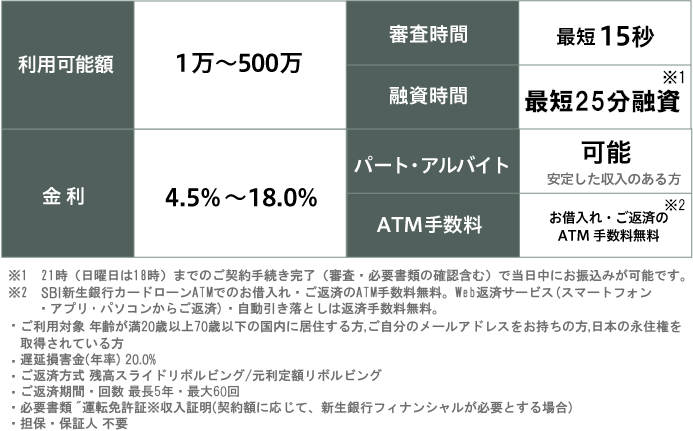

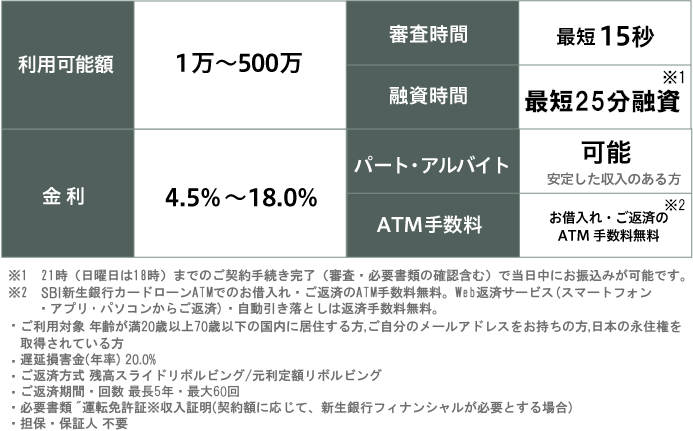

ちょっとだけ少額を借りたい学生は「レイク」

| 融資額 | 500万円まで |

|---|---|

| 金利 | 4.5~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

「レイク」でも無利息サービスをおこなっていますが、珍しいのが「30日間の無利息サービス」と「借入額の内5万円までの180日間無利息サービス」の2種類があることです。

「家賃の支払いに後数万円だけ足りない!」など、5万円以内の借入を考えている学生さんなら、断然レイクがお得になるでしょう。

借りたお金を半年以内に返せたなら利息0円で済むため、かなり気軽に利用できます。

レイク

学生が消費者金融から借入するための3つの条件

- 満20歳以上であること

- 安定した収入があること

- 申し込み後の審査に通過すること

プロミス・アイフル・アコム・SMBCモビット・レイクは学生でも利用できると紹介しましたが、学生の誰もが当てはまる訳ではありません。

上記の3つの条件をクリアしなくてはいけないため、学生は学生でも20歳以上の大学生や専門学校生であり、なんらかのアルバイトをしている必要があります。

Q.安定した収入って?就職必須なの?

A.アルバイトでOKです。正社員である必要はありません。

ここでいう安定した収入とは、「毎月コンスタントに収入を得ているかどうか」です。

そのため、毎月5万円程度のアルバイトだったとしても、条件を満たすことができます。

Q.実際、学生はどのぐらい借りられるの?上限は決まっている?

A.学生の多くは、 5~10万程度の限度額を設定されます。

まず、「総量規制」という法律の関係上、年収の3分の1を超える金額は借りることができません。

これが確実な上限ですが、就職済みであっても初回契約時の限度額は10~50万程度が相場です。

そのうえ、学生となるとどうしても信用が少なくなってしまうため、ほとんどの場合、5~10万という少ない限度額となるでしょう。

Q.消費者金融で借入しても親にはバレない?

A.基本的に親のほか、友人やバイト先の人などにもバレることはありません。

法律上、プライバシーを守るために「利用者以外にキャッシングの利用を漏らさない」ように定められているためです。

具体的には、電話がかかってくる際に消費者金融は社名や用件を本人以外には名乗りません。

また、郵送物についても別名義の社名を使い、パッと見ただけでは消費者金融か分からない封筒にしてくれます。

自分でできる親バレ対策

消費者金融から親や友人などにバレるようなことはしませんが、念には念を入れるのなら、これらの対策をおすすめします。

プロミス・アイフル・レイクでは、学生であってもWEB完結申込を利用できます。

WEB完結申込を選んだ場合、自宅へのカードや契約書類の郵送がなくなるため、「郵送物を勝手に開封されて親バレ」というようなケースを避けられるでしょう。

返済期日に間に合わなかった場合、消費者金融から電話が入ります。

基本的には個人の携帯電話にかかってくるものですが、なかなか連絡がつかないとなると自宅電話や職場に電話がかかってくることもあります。

そこから親バレ等を避けるためには、なんといっても返済を遅らせないのが第一。

どうしても遅れてしまいそうなときには、分かった時点ですぐに自分から消費者金融へと連絡を入れましょう。

相談することで返済期日をずらしてくれるなど、臨機応変な対応も期待できます。

審査の概要とチェックされるポイント

学生が消費者金融を利用するためには、申し込み後におこなわれる審査に通過しなくてはいけません。

ここでは審査とはどんなものなのか、そのほか審査に落ちる原因をチェックしていきましょう。

「属性スコアリング審査」「信用情報照会」「在籍確認」の3種類がある

年齢や収入・職場の規模・家族構成など、さまざまな個人情報のことを属性といいます。

そしてそれらの属性ごとにスコアをつけ、そのスコアによって融資の可否や、融資上限額が決定するのが属性スコアリング審査です。

たとえば、年齢が20代前半であればまだ稼ぎが少ないし、働き始めたばかりなのでややポイントが低め。

40代は働き盛りで収入も高くなってくるため、ポイントが高めといったような感じです。

信用情報とは、カードローンのほか、クレジットカードなどの利用履歴のことです。

消費者金融は信用情報を照会し、これまで利用していて問題を起こしていないかどうかをチェックします。

在籍確認とは、申込情報通りの勤務先に実際に勤務しているかを確認するためにおこなわれる審査です。

方法としては、実際にアルバイト先などに電話をかけて、「◯◯さん(あなたの名前)はいらっしゃいますか?」とたずねるだけの簡単なものです。

このとき、消費者金融であることや、なんのために電話したのかなどは一切明かさないため、職場にバレるのではないかという心配はしなくてOK。

なお、派遣の仕事をしている場合は派遣先、家庭教師の場合は派遣元に在籍確認をおこなうことが多いです。

こんな学生は審査に落ちやすい!

消費者金融の審査に落ちる理由として、特に学生に多いのが「アルバイトを始めたばかり」といったものです。

始めたばかりということは辞める可能性が高いと判断されるほか、まだ安定して収入を得ているとはみなしてもらえません。

最低でも半年、できれば1年の勤続年数がほしいところです。

信用情報として記録されるのはカードローンやクレジットカードなどと説明しましたが、実はスマホなどの割賦販売も該当します。

そのため、「スマホなどの端末分割料金の延滞」のせいで信用情報に傷がついているケースは学生でも少なくありません。

スマホ料金の支払いは毎月の支払いと一緒になることから、利用料金と同様に考えてしまいがちなもの。

ですが、場合によっては5年もの期間、信用情報に傷を残してしまう恐れがあります。

傷が残っている間はカードローンやクレジットカードの契約が難しくなってしまうため気をつけてください。

そもそも学生がお金を借りても良い?デメリットは?

「学生が消費者金融からお金を借りる」というのは、なんとなく後ろめたさを感じるものです。

しかし、20歳以上であれば学生でも利用できるというのは法律で定められていることであり、悪いことではありません。

ただ、だからといって安易に借りられるだけ借りてしまうのはNG。

必ず自分で返済できる自信のある金額だけを借りるようにしてください。

そのほかデメリットとしてカードローンの利用歴が住宅ローンの審査に響く可能性があります。

利用歴も申込情報なら申込日から半年間、契約情報は解約日から5年間というように、信用情報として記録されている期限はありますが、その間は住宅ローンを組めない恐れがあるということです。

学生の内はあまり関係のない話かもしれませんが、もしかしたら未来にデメリットを与えるかもしれないことは覚えておきましょう。

なお、時々「消費者金融の利用が就職に影響する」といったウワサを耳にしますが、信用情報の照会は本人以外の場合、信用情報機関に加盟している企業が返済能力を調査するときにしかできません。

そのため、就職に影響することはまずないでしょう。

オマケ:未成年の学生がお金を工面する方法

「未成年だけどどうしてもお金が必要だ」というとき、アルバイト以外の方法を紹介します。

学生ローンを検討

消費者金融の中でも、学生向けの商品だけを取り扱っている場合は、未成年OKとしていることがあります。

「学生ローン」は学生専用である以外はほとんど一般的なカードローンと変わりませんが、融資限度額がマックスでも低めの設定なのは難点です。

学生の内は問題ないかもしれませんが、長く使い続けるには不向きでしょう。

また、学生ローンを取り扱っている消費者金融は大半が小規模の企業です。

そのため、「そもそも身近に学生ローンの取扱店がない」や「店頭で直接借り入れることしかできない」など不便であることも多いので注意してください。

労働金庫のカードローン

労働金庫とは、労働者向けのカードローンを提供している金融機関です。

東京都なら「中央ろうきん」、北海道なら「北海道ろうきん」というように地方ごとに機関があります。

ただ、労働者向けとあるように、労働金庫のカードローンを利用するためには、就職していなくてはいけません。(※機関によっては条件が異なる)

また、大手消費者金融のように即日融資などの取り組みはなく、むしろ申し込みから1週間以上など借りられるまでに時間がかかるのが難点です。

その他

借りる以外の方法で未成年者がお金を作ろうと思ったなら、「モノを売る」「得意や特技を売る」「ポイントサイトを利用する」などの方法が挙げられます。

どれも地道にはなりますが、アイデアや時間の使い方次第では効率よくお金を作ることができるでしょう。

学費や生活費に困ったときは賢く消費者金融を使おう

消費者金融は20歳以上かつアルバイトなどで安定した収入を得ているのなら、学生でも利用可能です。

ただし、収入に見合わない金額を借りるのはNG!

きちんと返済可能な金額の中でやりくりするようにしましょう。

| 融資額 | 500万円まで |

|---|---|

| 金利 | 4.5~17.8%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

プロミス

| 融資額 | 10万円まで |

|---|---|

| 金利 | 18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

アイフル

| 融資額 | 800万円まで |

|---|---|

| 金利 | 3.0~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

アコム

| 融資額 | 800万円まで |

|---|---|

| 金利 | 3.0~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

SMBCモビット

| 融資額 | 500万円まで |

|---|---|

| 金利 | 4.5~18.0%(実質年率) |

| 即日融資の可否 | 可 |

| 特典 |

|

レイク